Gyors fordulat – korábban magyarázkodott, most már nem is kommentálja Magyar, hogy mi köze Bajnaihoz (VIDEÓ)

A Magyar Nemzet stábját azzal hajtotta el, hogy „propagandistáknak” nem nyilatkozik.

Február 25 éjfélig kell beadniuk a katás vállalkozásoknak a bevallásukat. Mutatjuk mikre érdemes odafigyelni.

A kormány 2013-ban a kis- és a középvállalkozások adózási feltételeinek javítására bevezette a kisadózó vállalkozások tételes adóját, ismertebb nevén katát, és a kisvállalati adót, azaz a kivát, amelyek azóta is töretlen sikernek örvendenek. Az utóbbi években felülvizsgálták a kisvállalati adót, és folyamatosan csökkentették a mértékét, helyzetbe hozva a hazai kisvállalkozásokat. Az eredmény: egyre több vállalkozás kezdte alkalmazni a két adózási formát.

2020 március elején több mint 391 ezren választották a kata adózási formát. Ennek oka, hogy az alacsony mértékű adókat ténylegesen befizetik az emberek – nyilatkozta a Magyar Nemzetnek Izer Norbert, a Pénzügyminisztérium adóügyekért felelős államtitkára.

2021-ben jelentős változásokon esett át az ország legegyszerűbb adózási formája. Hende Csaba fideszes képviselő által benyújtott törvényjavaslatában azzal indokolta a változás szükségességét, hogy sok munkaadó és munkavállaló élt vissza az adónemmel és ezáltal jelentősen megnőtt a bújtatott munkaviszonyok és kényszervállalkozások száma. Ennek megoldására 2021 január elsejétől kezdve azt a szabályt hozta a magyar kormány, hogy az egy kifizetőtől származó,

a katás vállalkozót „foglalkoztató” partnernek. Fontos megjegyezni, hogy a határ átlépése után a kifizető 2022 január 31-ig köteles volt tájékoztatni a vállalkozást a 40 százalékos mértékű adó alapjaként figyelembe vett összegről. Ez azért is fontos, mert az egy kifizetőtől származó 3 millió feletti bevétel már nem számít bele a kata 12 milliós felső korlátjába. Ha a tájékoztatás kiküldését elmulasztotta a kifizető, akkor

A 3 milliós határ a külföldről származó bevételekre is alkalmazandó azzal a különbséggel, hogy ott nem a kifizetőt terheli az adókötelezettség, hanem a katáss vállalkozásnak kell február 25-ig bevallania és megfizetnie a különadót.

A minimálbér jelentős emelésével az ellátási alapot – ami számít a nyugdíjnál, táppénznél és gyednél is – tekintve

A minimálbér növekedéssel még nagyobbá nyílt az olló, mint amiről Böröczkyné Verebélyi Zsuzsanna, adószakértő írt korábban a Makronómon. 2021-ben a magasabb, 75 ezer forintos tételes adófizetés mellett még 1,5 százalékkal nagyobb volt a vállalkozók ellátási alapja, mint a minimálbér esetében. Az általános 50 ezer forintos adó fizetése már a kata megjelenésekor se érte el a hatályos minimálbér szintjét, de 2022 az első olyan év, amikor az emelt összegű tételes adó ellátási alapja is elmarad a minimálbértől. 2022 január elsejétől az emelt összegű adót fizetők esetében az ellátási alap mindössze 179 ezer forint lenne, ami jelentősen elmarad a 200 ezer forintos minimálbértől.

Az adóvisszatérítés nem kizárólag a személyi jövedelemadót érinti, hanem a kormány kibővítette azt a katára is. A szabályok értelmében

Az adóvisszatérítés utalásának első köre február 15-ig lezajlott, de Gulyás Gergely Miniszterelnökséget vezető miniszter múlt hét szerdán elmondta, hogy továbbra is van 400-500 ezer ember, akik különböző okokból nem kapták meg a családi adóvisszatérítést.

és az szja-bevallás beadását követő 30 napon belül utalja ki a NAV a visszatérítést a jogosultaknak. A 21SZJA nevű nyomtatvány 21SZJA-D lapján a 99. sorban lehet utólagos visszaigényelni a különböző okokból elmaradt adóvisszatérítést legkésőbb május 20-ig.

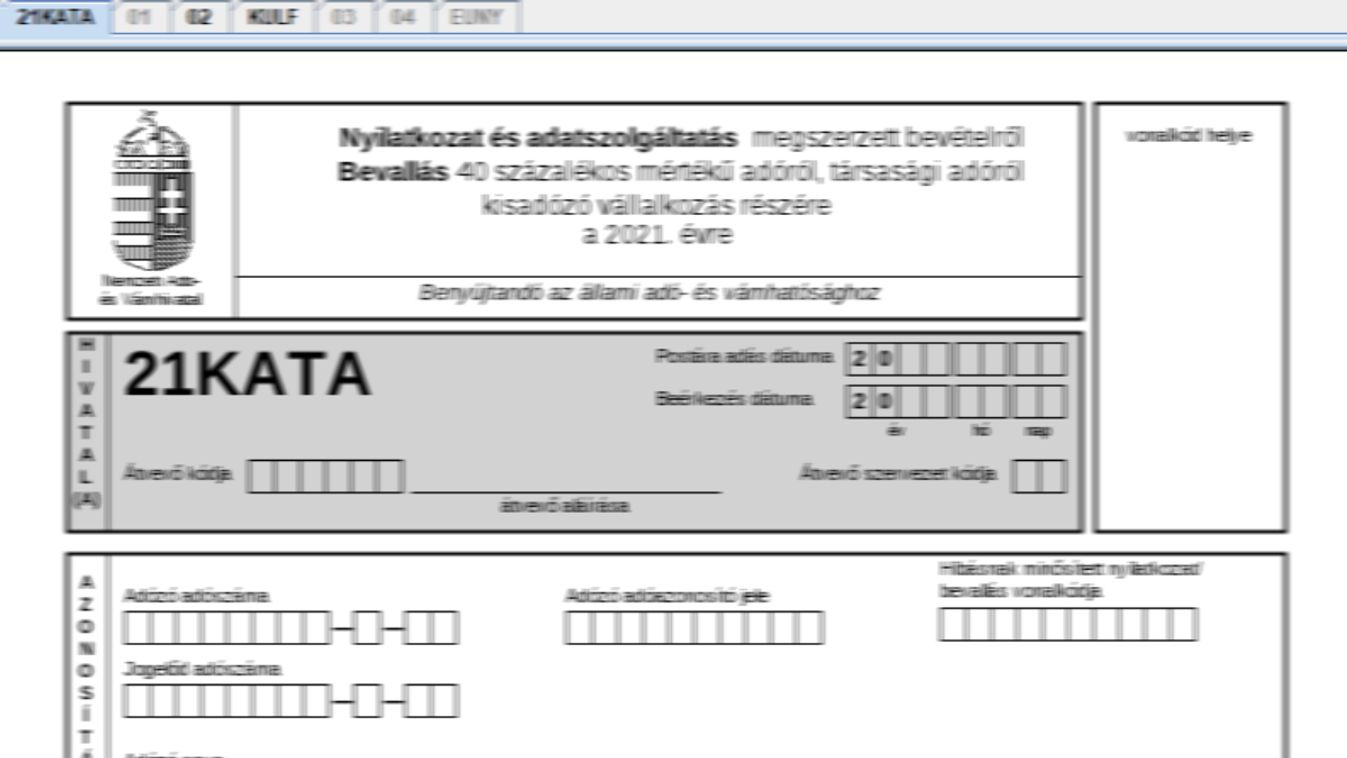

A katás vállalkozónak február 25-ig nyilatkoznia kell a 2021-es évben elért bevételeiről az erre alkalmas 21KATA nyomtatványon, amit a NAV által kiadott általános nyomtatványkitöltő keretprogramban lehet kitölteni. A nyomtatvány „2”-es lapján a kisadózó vállalkozásnak nyilatkoznia kell az egy partnertől kapott, egymillió forintot meghaladó bevételeiről. Fontos megjegyezni, hogy a kata esetében a bevételek pénzforgalmi elszámolás alá esnek, tehát nem a számlázáskor válik bevétellé az összeg, hanem akkor, amikor készpénzben megkapjuk vagy megérkezik a bankszámlára.